お悩み人

お悩み人・投資を始めたいんだけど、何から始めればいいの?

・投資をしてお金を稼ぎたい人

・何から始めたらいいかわからない人

・リスクは極力避けたい人

こう思う方は年々増えてますよね。

政府がNISAの非課税限度額を上げるなど、

国として「貯金ではなく投資」を後押しする形に。

そうなると知っておかないといけないのは

「投資を失敗しないようにするにはどうしたらよいか?」

この記事ではファイナンシャルプランナーの私が、

投資を始める前にやるべきことを簡潔に、正しく説明します。

- まずやるべきは「資産形成」

- 資産形成と資産運用(投資)の違い

- 資産形成のポイント4つ

投資を始める前に「資産形成」をすべき

「投資に失敗したくない」って思っても、

投資自体のやり方に目を向けるひとが多いです。

例えば、どの銘柄を買うと安全か。

それは半分あってて、半分間違い。

もちろん購入する銘柄が、実績のあることも重要ですが、

投資に失敗したくないなら正しい順序で始めること。

これが最重要ポイント。

私が推奨するのは

「資産形成」→「資産運用」の順です

資産形成とは?

まず「資産」と聞いて何を指すのかわかりますか?

資産=お金に換金できる財産のこと

例)現金や株式、投資信託、不動産(土地、家)など

資産は生活に必要なもので、

多くの人が「貯めたい、増やしたい、うまくやりくりしたい」と思います。

そこで重要なキーワードが「資産形成」と「資産運用」。

似ている言葉ですが少し意味が違います。

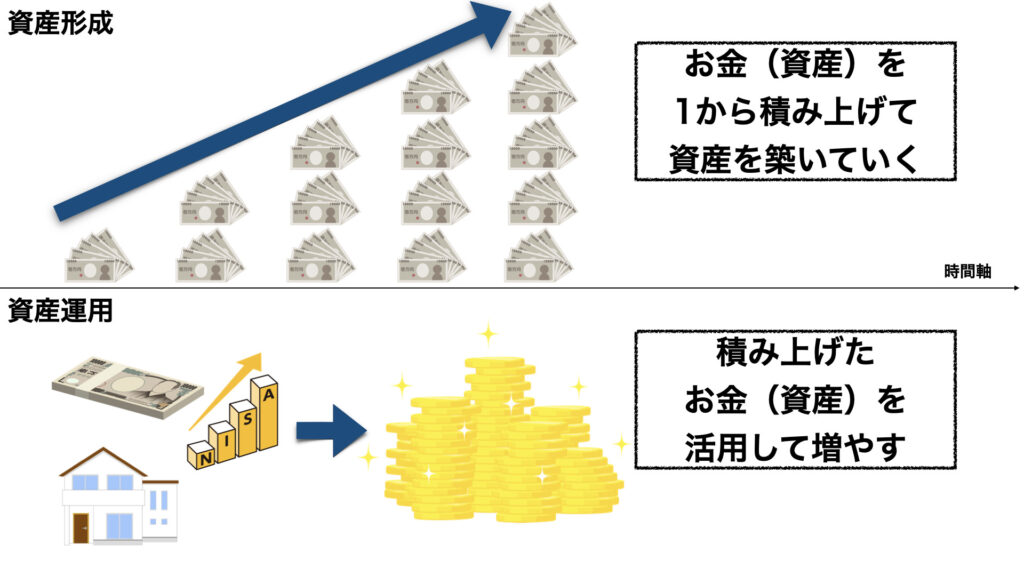

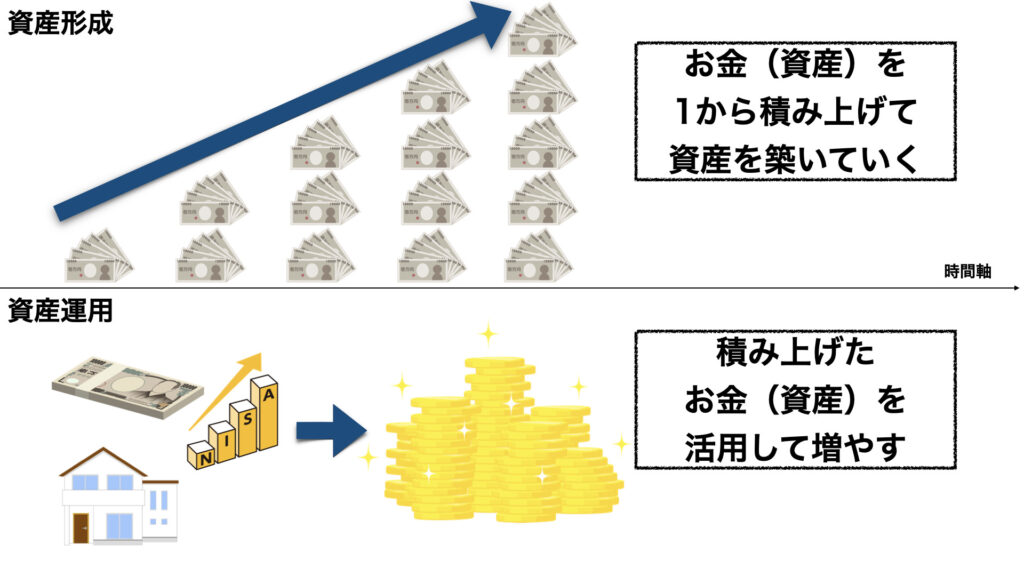

資産形成と資産運用の違い

絵にすると資産形成と資産運用の違いは一目瞭然。

資産形成

資産を一から築いていくこと

資産形成は貯蓄をして十分な資産を作ることを指します。

貯金は資産形成の一部ですね。

多くの方は「資産形成しましょう」と言うと、

「私には縁がない」「私は知識ないから」と言って敬遠しがち。

ですが資産形成ではなく

「貯蓄をしましょう」と言うと、身近に感じられませんか?

資産運用

すでに持っている資産を運用(※)すること

(※)運用:活用して増やすこと

資産 = 現金とした場合、資産運用=投資です。

資産運用はそもそも運用するお金がないとできません。

つまり、元手となるお金を作る=資産形成をする必要があります。

「資産形成」ができるまで投資はSTOP!

特に2020年ごろから「つみたてNISA」や「iDeCo(イデコ)」が流行り、

若者から年配者まで投資をする人が増えました。

ここで1個問いかけます。

生活に無理がでないお金で、運用を始めようとしていますか?

この問いにYESと答えられない方は、

つみたてNISAやiDeCoの開始をやめてください。

つみたてNISAやiDeCoは少額から始められることがメリットですが、

生活費を削ってまですることではありません。

投資はお金の余裕ができてから始めることです。

生活を切り詰めた結果、

健康を損なうことが1番やってはいけません!

体の健康は第一に考えてください。

私はつみたてNISAをはじめ、投資信託を中心に運用しています。

投資銘柄や運用実績は別記事でお伝えします。

資産を「お金→身体」に置き換えるとイメージしやすい

ダイエット(体づくり)をしている方は、

資産形成・資産運用を上手にできる可能性を秘めています。

体づくりはいわば「体を一から築いていくこと」です。

体づくりができたら、その体を活用できます。

資産形成→資産運用の流れですよね。

- 3kg痩せたい

- 体脂肪率を1桁にしたい

- あのドレスを綺麗に着れるようにしたい

- 筋トレ

- ランニング

- ヨガ

- 食生活の改善

目標の達成度合いを確認します。

順調であればSTEP2の継続、そうでなければSTEP4に進めます。

トレーニングメニュー、食事メニューそれぞれ見直しを行い、

より効果が出る方法を考えてSTEP2に戻ります。

目標達成までSTEP1〜STEP4を繰り返します。

目標達成(資産形成)ができたら、

今度は新しいスポーツを始める(資産運用)など、

スリムになった身体を活用することができます。

実は、資産形成の知識を身につけている方は多いです。

資産を「お金」にしたからって、難しいことはありません。

資産形成でやるべきことは4つ

【5年間で1000万円】の資産形成を達成した方法を紹介

私は新卒でIT業界最大手の企業に就職し、5年間で1000万円を貯金しました。

1000万円あれば投資を始めても、

生活費や急遽大金が必要になった場合にも困らないと思ったからです。

次章から実際に私が実践した

資産形成に重要な4つのポイントをご紹介します!

POINT① 目標を決める

現実味のない目標はやめましょう。

簡単に達成できる目標もやめましょう。

適度な目標を決めることでモチベーションを維持できます。

私の場合、

「1年間で200万円」を貯めるためにはどうしたらいいか?

を考え、以下の取り組みを実施しました。

POINT② 収支のチェックをする

まずは「生活費と貯蓄のバランスが取れるか?」を判断するため、

収入と支出のチェックをします。

収入

- 給料は3年目:30万円 (手取り)

- ボーナスは3年目:65万円(手取り)で年2回

つまり、「1年間で200万円」を達成するには

以下のペースで貯蓄する必要があります。

・ボーナス分:35万円×2回 = 70万円

・月給分:11万×12ヶ月 = 132万円

支出

支出は3つに分けて考えましょう。

- 生きる上で必要な支出

- プラスαで必要な支出

- それ以外

私の場合は以下のように考えて支出を見直し、

無理なく上記のペースで貯めることができると判断しました。

生きる上で必要な支出

- 家賃

- 食費

- 水道光熱費

- 医療費

プラスαで必要な支出

- 趣味(テニス、ゴルフ、旅行など)

- 勉強(資格の参考書や受験料など)

- ご祝儀やプレゼント代

- 美容院

- 携帯料金

↑ここが2番目に削る候補

それ以外

- 飲み会

- ブランド物のコートやカバン

- サブスク(動画視聴サービスなど)

↑ここを1番最初に削ること!

支出を削る際、いきなりゼロにするのはNG。

頻度や量を減らし、無理せず続けることが大切です。

支出を見直し、現在の収入で

どれだけ貯蓄できるか考えましょう!

POINT③ 先取り貯金をする

・ボーナス分:35万円×2回 = 70万円

・月給分:11万×12ヶ月 = 132万円

このお金が給与口座に入ったら【普段使っていない銀行口座】へ移します。

用途に分けて口座を使い、お金の管理をしやすくしましょう。

- 給与口座:みずほ銀行

- 長期貯蓄口座:あおぞら銀行

- 投資用口座:住信SBIネット銀行

- 予備口座:三井住友銀行、楽天銀行

私は銀行や証券会社の口座を複数持っており、

自動送金サービスなど使って仕組みづくりをしています。

図を用いて別記事で詳しくご紹介していますので、よかったらご覧ください。

POINT④ 目標と現在の達成状況を確認する

支出の見直しと先取り貯金をして、

目標達成できそうか月1回は確認しましょう。

この定期的な目標達成状況の確認が、資産形成の1番のキモです。

もし、今のペースだと目標達成できないなら、

支出の見直しや計画変更が必要です。

この定期的なチェックと改善ができないと、

何年も資産を気づくことができません。

困ったら助成金や控除の制度を調べると良いです。

国や都道府県の制度は有効活用しましょう!

まとめ

投資を始める前に「資産形成」をすべきということ、資産形成のポイントをご紹介しました。

若者から年配者まで投資をする人が増えましたが、

投資をするための資産を築くことが「資産形成」です。

資産形成には「収支の現状を把握し、無理なく貯蓄すること」がポイントです。

難しいことはありません。まずは少額から貯蓄を始め慣れていきましょう!

資産形成できたら投資をして、みんなで大富豪を目指しましょう!

最後までご覧いただき、ありがとうございました。

コメント